Что такое налоговый вычет

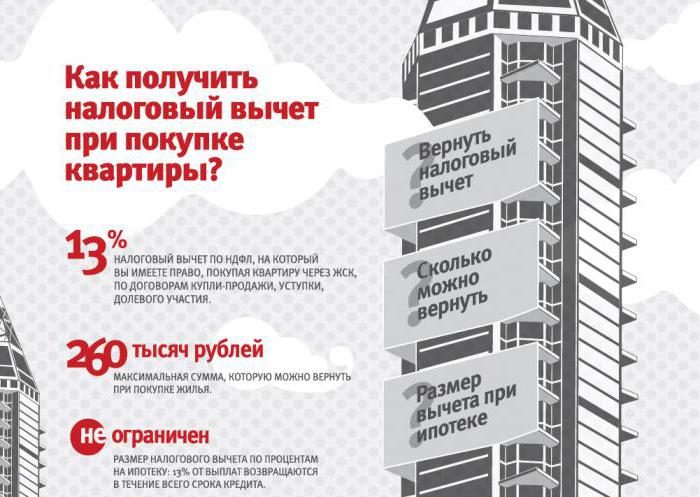

Покупка квартиры в современной экономической ситуации – один из способов не только обрести жилую площадь, но и выгодно вложить денежные средства. Существует множество способов, как можно сэкономить неплохую сумму – отказаться от риэлторских услуг, приобрести недвижимость на этапе строительства, найти хорошее предложение по процентной ставке по ипотеке в банке и т.д. Но многие люди даже не догадываются о том, что можно вернуть 13% со стоимости жилья.

Налоговый (имущественный) вычет за квартиру – одна из многих мер государственной поддержки, которая существует с 2001 года. Он заключается в возврате уплаченного налогоплательщиком НДФЛ за предшествующий год. За каждого официально трудоустроенного работника ежемесячно государство удерживает 13 % подоходного налога.

Именно налог на доход физических лиц (НДФЛ) возвращается как налоговый вычет при покупке квартиры. Максимальная сумма ограничена 260 000 рублями за приобретение жилья, и 390 000 рублями с процентов ипотечного кредита.

Вы можете получить ровно ту сумму, которую составляет вам НДФЛ за прошедший год. Это не единовременная выплата и ее получение может растянуться на несколько лет.

Максимальная сумма выплаты при покупке жилья на сегодня — это выплата для ипотечного жилья. Эта сумма составляет 650 тысяч рублей. Каким образом получилась эта цифра? Ее определяют исходя из максимальной суммы в 2 млн рублей «живых» денег, на которую государство предоставляет налоговый вычет (согласно п. 4 ст. 20 НК РФ). Имущественный вычет при приобретении ипотечного жилья отличается прибавкой к стандартной сумме вычета дополнительного, с процентов по кредиту по мере их выплаты. Максимальная сумма с процентов по кредиту — 390 тысяч рублей. Она также складывается из максимальной суммы по процентам — 3 млн рублей, с которой государство может предоставить вычет, в соответствии с п. 4 ст. 220 НК РФ.

Кто может воспользоваться

Налоговый вычет при покупке квартиры в 2021 году могут получить все официально работающие граждане РФ, лица в отпуске по уходу за ребенком и даже пенсионеры. Главное условие для получения налогового вычета – это официальное трудоустройство или наличие официального источника дохода за последний год (например, ИП).

Пенсионеры должны иметь официальное место работы в период не позднее трех лет.

Налоговый вычет за ипотеку

Ипотека – самый доступный для большинства граждан способ обзавестись своим жильем. Поэтому большинство населения интересует вопрос, как можно получить налоговый вычет при покупке квартиры в кредит.

Подробно данная процедура описана в НК РФ.

Вычет с процентов по ипотеке

Стоит заметить, что получения вычета с приобретенной в ипотеку квартиры и возврат с процентов по ипотеке – это два разных права.

Чтобы воспользоваться возможностью получить деньги с процентов по ипотеке сначала необходимо обратиться за получением вычета за покупку квартиры.

Вернуть налоговый вычет с купленной недвижимости можно неограниченное число раз – можно обращаться до тех пор, пока сумма для расчета не превысит 2 000 000. То есть, если вы купили 2 квартиры по 1 000 000, то с обеих вам положена выплата.

С процентов по ипотеке вернуть деньги получится только единожды, даже если доступный лимит средств не исчерпан.

Условия для получения вычета

Согласно Налоговому кодексу, для получения положенных 13% со стоимости квартиры должны быть выполнены следующие требования:

- покупка недвижимости совершена за собственные деньги (то есть оплачена из личных сбережений или сбережений семьи, но ни в коем случае не за счет военной ипотеки или работодателя);

- сделка по покупке квартиры была совершена не с близкими родственниками (родители, дети, сестры и т.д.);

- официальное трудоустройство.

Сроки обращения и получения

Обратиться в ИФНС за вычетом можно в течение трех лет после совершения покупки. А проценты можно получать ежегодно пока у вас есть ипотека.

Требования к покупаемой квартире

Чтобы оформить налоговый вычет на квартиру, купленной в ипотеке, она должна соответствовать определенным требованиям:

- квартира располагается на территории РФ;

- жилье куплено на деньги по ипотечному кредиту (потребительский кредит не подходит, даже если он был взят на улучшение жилищных условий).

Степень готовности дома(квартиры) – на этапе строительства, новостройка, вторичное жилье — не имеет значения.

Получить вычет можно и с квартиры, которую родители покупают детям. Сумма для расчёта будет рассчитываться в соответствии с долями в недвижимости. Отвечает Фокин Олег Владимирович.

С какой суммы можно получить вычет

Имущественный вычет рассчитывается с суммы не более 3 000 000 рублей. Но это не значит, что если квартира стоит больше этой суммы нельзя вернуть положенные 13%. В этом случае рассчитываться будет процент только по 3 000 000 рублей. Соответственно, если квартира стоит меньше, то и сумма с которой выплачивается вычет меньше.

При расчете вычета в стоимость квартиры не входят деньги, полученные как мера социальной поддержки от государства, такие как:

- материнский капитал;

- средства накопительно-ипотечной системы Министерства обороны РФ

- пенсия, стипендия и иные пособия;

- денежные средства от различных социальных программ и т.д.

Если собственников жилья несколько, то каждый из них может претендовать на часть вычета в соответствии с его долей. Но такое редко можно встретить на практике. Чаще всего вычет оформляется на владельца (члена семьи) с самой высокой заработной платой.

Необходимые документы

Единственное учреждение, которое занимается вопросами налогового вычета — ИФНС по месту жительства.

Вам потребуется следующие документы для налогового вычета за квартиру:

- заявление;

- паспорт;

- ИНН;

- реквизиты вашего банковского счета;

- выписка из ЕГРП, которая будет подтверждать право собственности;

- справка 2-НДФЛ;

- декларация 3-НДФЛ;

- договор купли-продажи;

- документы по ипотечному кредитованию;

- выписка из банка о внесенных платежах.

Если квартира покупается в новостройке, то сотрудники налоговой требуют дополнительно акт приема-передачи.

Обратите внимание, если в договоре прописано о том, что помещение приобретается в непригодном для проживания состоянии, то в совокупную стоимость квартиры можно включить средства, потраченные на отделку и ремонт помещения. В подтверждение необходимо предоставить чеки на приобретенные материалы, а также квитанции о и проведенных работах.

Как собрать пакет бумаг

Больше всего проблем возникает с декларацией 3-НДФЛ.

Многие прибегают к помощи услуг третьих лиц. Самостоятельно можно оформить на сайте «Госуслуги». Там есть специальный раздел, с советами и примерами по заполнению декларации.

Справку 2-НДФЛ выдает бухгалтер по месту работы.

Выписку о праве собственности можно получить в ЕГРП.

Получение вычета

После того, как налоговый инспектор примет все документы, начнется рассмотрение вашего обращения на налоговый вычет при покупке квартиры в ипотеку.

Решение выносится через 2-4 месяца.

Существует альтернативный способ получения – через работодателя. То есть в последующие 12 месяцев с заработной платы не будут списываться 13% налога. Способ получения указывается в заявлении.